2023年末現在のiDeCo・NISA口座の全収益

我が家では、2017年は月35,000円、2018年から2022年までは月301,664円、2023年は月168,332円の投資信託購入を続けてきました。

内訳:

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)月66,666円

計 月168,332円

2023年でつみたてNISAとジュニアNISA積み立てが終わりました。

月16万円の捻出はまったく負担ではありませんでした。なぜなら、2020年から2022年の3年間は月に30万円捻出できていたためです。自分の堅い職業と妻のパート収入のお陰です。さらに特定口座でも現物株式で運用を続けられています。

子供3人のジュニアNISAは今年で終わりで、すべてが継続管理勘定へ移管され、非課税で売却ができるようになります。しかし、子供たちのジュニアNISA口座は彼らが成人年齢になる18歳(11~15年後)まで放置の予定です。

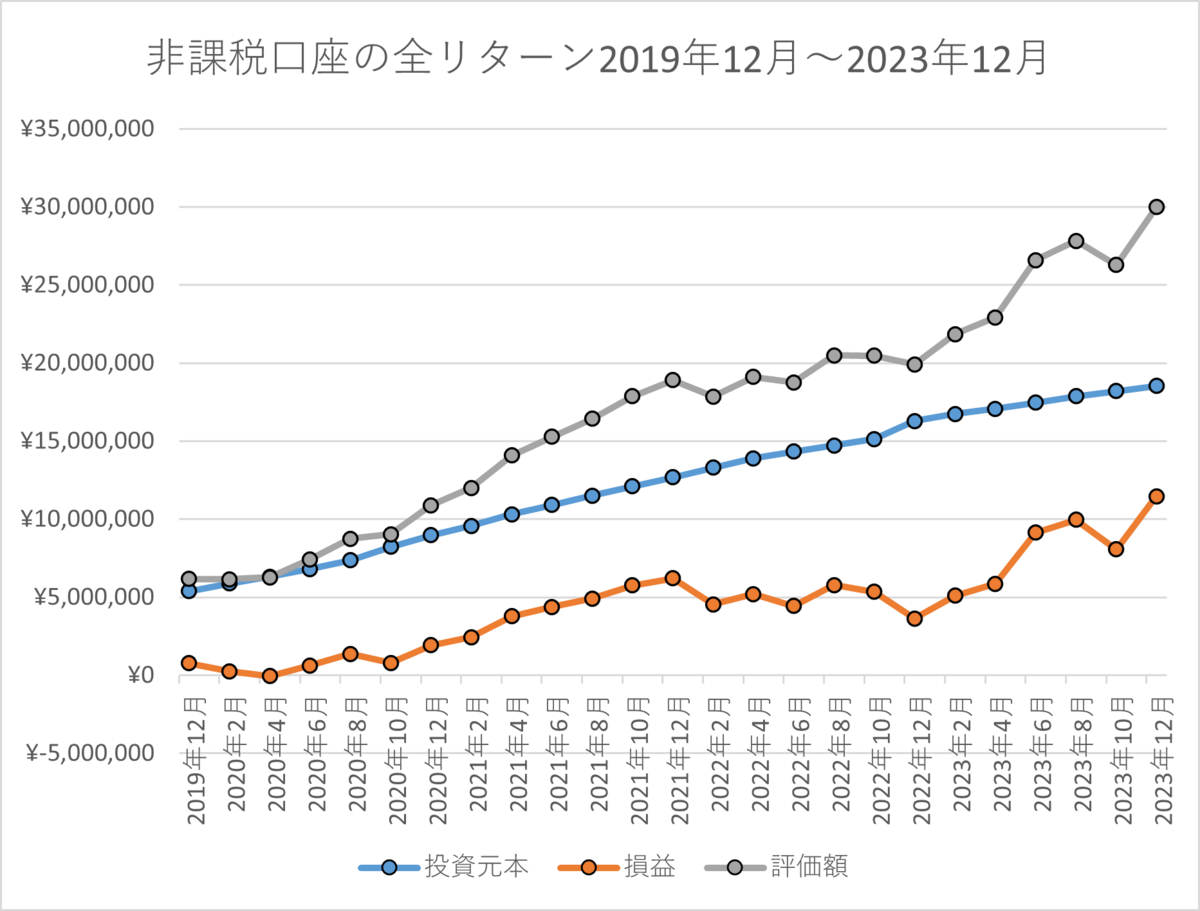

リターン推移

2020年:

元本8,972,238円、評価額10,897,794円、利益1,925,556円(8.75%)

2021年:

元本12,688,903円、評価額18,899,033円、利益6,210,130円(48.94%)

2022年:

元本16,283,556円、評価額19,923,390円、利益3,639,834円(22.41%)

2023年:

元本18,525,436円、評価額30,001,909円、利益11,476,473円(61.95%)

2022年はずっと下げ続けましたが、2023年は一転して円安基調のため評価額が増え続けたことが分かります。

2022年12月の評価益は22%でしたので、1年間で39%も上昇したことになります。

米国株式の超長期の年平均リターンはコロナ前までで6~7%程度です。

2018年から2023年の6年間のつみたてNISAでの全米株式の毎日積み立てで評価額4,206,347円でした。これは積立てシミュレーションによると利回りが年平均17.2%程度なので、米株市場が上がりすぎか、あるいは円安が進みすぎという所感です。

自分たちの運用結果ながら、2020年4月のコロナ相場の大底(評価額620万円,損失5万円)から3年9カ月間で毎月30万円をつみたて続けて評価額3000万円,利益1,147万円なので、やはり時間を味方につけたつみたて投資の強さ・簡単さを感じずにはいられません。

なお我が家は家を買うなど大きな負債を負うことを計画していないため、2024年以降も余裕資金はすべて運用に回す予定です。

利回り17.2%

※引用

米国は来年の利下げ観測がされているため、S&P500は2023年12月末で過去最高値です。こういう米国株の割高状況なので、我が家では年初一括投資はしないで、毎月あるいは毎日積み立てを継続する予定です。特に毎日積み立ては完全にストレスフリーだと感じています。

2023年12月:5人家族の投資損益まとめ|つみたてNISA全期間(5年間)・ジュニアNISA(5年間)の収益結果

2017年からiDeCo、2018年からつみたてNISAとジュニアNISAを運用しており、この度6年間のつみたてNISAと5年間のジュニアNISAの積み立てがすべて終わりました。節目なのでまとめておきたいと思います。

方針

iDeCo

つみたてNISA

米国メインです。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが18歳になるまでホールドするので、配当再投資される投資信託としています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)2022年でジュニアNISA積立て終了

- ジュニアNISA(息子)2022年でジュニアNISA積立て終了

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計17万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

-

利益:13.09% 2か月前:10.65% 4か月前:12.91%(2017年6月開始)

中国を組み入れている新興国株式を止めて、先進国株式に振替を行っている最中です。 - 妻(23,000円/月)2017年10月開始

利益:51.4% 2か月前:37.9% 4か月前:47.9%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:75.43% 2か月前:58.47% 4か月前:71.23%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:72.06% 2か月前:56.8% 4か月前:68.61%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国と心中するようなポートフォリオになっています。

2023年12月で5年間にわたるのジュニアNISA積み立てが終わりました。

- 娘(7)

NISAは2018年中に開始。2023年5月で満額320万円の投資が終わりました。2018年分投資商品を継続管理勘定へ移行しました。

利益:63.83% 2か月前:43.49% 4か月前:53.22%

-

息子(5)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:73.73% 2か月前:52.86% 2か月前:64.52%

- 娘(3)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:35.60% 2か月前:19.13% 4か月前:29.60%

特定口座(夫)

- 楽天証券

12月28日現在

特定口座は日本株式を運用しています。霞ヶ関キャピタルの急騰・急落で一部を売ってしまいましたが、少しずつ買い戻しています。金利上げ期待で2年間保有してきた銀行・保険株は利益確定を考えています。イオンモールと沖縄セルラーは株主優待と配当狙いで新規に買いました。楽天G,NTTやKDDIなどの通信株は不景気時に強いと見込んで,少しずつ買い増ししていくつもりです。エスプールは下がりすぎていたので買いました。恩株にしたいと思っています。

10月31日現在

株価急騰した霞ヶ関キャピタルと半導体相場悪化で急落したデクセリアルズを一部利確しました。両銘柄ともまた下値で買い直すつもりです(うまくいくかどうか)。8月31日現在

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

特定口座(妻)

12月28日現在

霞ヶ関キャピタルは急騰で売った後、買い戻しました。

10月31日現在

霞ヶ関キャピタル200株を売却し、東京きらぼし銀行を100株買い増しました。

8月31日現在

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!

2023年10月:5人家族の投資損益まとめ|夫婦:つみたてNISA・iDeCo・特定口座、子供:ジュニアNISA

2017年からiDeCo、2018年からつみたてNISAを行っています。非課税積み立て枠すべてをBuy &Holdというのが我が家の基本戦略です。資産運用はすべて余裕資金で行っているので、下落はあまり気にしないでやっていこうと考えています。

方針

iDeCo

つみたてNISA

夫は米国株100%、妻も米国株100%です。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが18歳になるまでホールドするので、配当再投資される投資信託としています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)2022年でジュニアNISA積立て終了

- ジュニアNISA(息子)2022年でジュニアNISA積立て終了

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計17万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

利益:10.65% 2か月前:12.91% 4か月前:12.76%(2017年6月開始)

中国を組み入れている新興国株式を止めて、先進国株式に振替を行っている最中です。

- 妻(23,000円/月)2017年10月開始

利益:37.9% 2か月前:47.9% 4か月前:45.7%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:58.47% 2か月前:71.23% 4か月前:55.67%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:56.8% 2か月前:68.61% 4か月前:64.44%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国中心です。最終的にNASDAQ100の投資元本は100万円まで増やします。

2022年で息子の投資期間が終わりました。2023年で娘2人も終わります。

- 娘(7)

NISAは2018年中に開始。2023年5月で満額320万円の投資が終わりました。2018年分投資商品を継続管理勘定へ移行しました。

利益:43.49% 2か月前:53.22% 4か月前:49.18%

-

息子(5)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:52.86% 2か月前:64.52% 2か月前:59.85%

- 娘(3)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:19.13% 2か月前:29.60% 4か月前:28.63%

特定口座(夫)

- 楽天証券

10月31日現在

株価急騰した霞ヶ関キャピタルと半導体相場悪化で急落したデクセリアルズを一部利確しました。両銘柄ともまた下値で買い直すつもりです(うまくいくかどうか)。8月31日現在

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

特定口座(妻)

10月31日現在

霞ヶ関キャピタル200株を売却し、東京きらぼし銀行を100株買い増しました。

8月31日現在

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!

2023年8月:5人家族の投資損益まとめ|夫婦:つみたてNISA・iDeCo・特定口座、子供:ジュニアNISA

2017年からiDeCo、2018年からつみたてNISAを行っています。非課税積み立て枠すべてをBuy &Holdというのが我が家の基本戦略です。資産運用はすべて余裕資金で行っているので、下落はあまり気にしないでやっていこうと考えています。

方針

iDeCo

先進国株式:日本株:新興国株=6:2:2です。なんとなくリバランスしています。

つみたてNISA

夫は米国株100%、妻も米国株100%です。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが18歳になるまでホールドするので、配当再投資される投資信託としています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)2022年でジュニアNISA積立て終了

- ジュニアNISA(息子)2022年でジュニアNISA積立て終了

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計17万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

利益:12.91% 2か月前:12.76% 4か月前:8.79%(2017年6月開始)

中国を組み入れている新興国株式を止めて、先進国株式に振替を行っている最中です。

- 妻(23,000円/月)2017年10月開始

利益:47.9% 2か月前:45.7% 4か月前:31.0%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:71.23% 2か月前:55.67% 4か月前:47.19%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:68.61% 2か月前:64.44% 4か月前:47.19%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国中心です。最終的にNASDAQ100の投資元本は100万円まで増やします。

2022年で息子の投資期間が終わりました。2023年で娘2人も終わります。

- 娘(7)

NISAは2018年中に開始。2023年5月で満額320万円の投資が終わりました。2018年分投資商品を継続管理勘定へ移行しました。

利益:53.22% 2か月前:49.18% 4か月前:33.09%

-

息子(5)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:64.52% 2か月前:59.85% 2か月前:39.94%

- 娘(3)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:29.60% 2か月前:28.63% 4か月前:10.82%

特定口座(夫)

- 楽天証券

8月31日現在

この2か月で霞ヶ関キャピタルとデクセリアルズが一気に吹き上げました。霞ヶ関キャピタルはグロース銘柄の長期投資銘柄として1年以上現物で保有数を増やしています。6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

特定口座(妻)

8月31日現在

ヒラキ100株および東京海上100株を売ったのと、霞ヶ関キャピタルを200株買いました。

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!

2023年6月:5人家族の投資損益まとめ|夫婦:つみたてNISA・iDeCo・特定口座、子供:ジュニアNISA

2017年からiDeCo、2018年からつみたてNISAを行っています。非課税積み立て枠すべてをBuy &Holdというのが我が家の基本戦略です。資産運用はすべて余裕資金で行っているので、下落はあまり気にしないでやっていこうと考えています。

方針

iDeCo

先進国株式:日本株:新興国株=6:2:2です。なんとなくリバランスしています。

つみたてNISA

夫は米国株100%、妻も米国株100%です。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが18歳になるまでホールドするので、配当再投資される投資信託としています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)2022年でジュニアNISA積立て終了

- ジュニアNISA(息子)2022年でジュニアNISA積立て終了

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計17万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

利益:12.76% 2か月前:8.79% 4か月前:8.68%(2017年6月開始)

- 妻(23,000円/月)2017年10月開始

利益:45.7% 2か月前:31.0% 4か月前:28.5%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:55.67% 2か月前:47.19% 4か月前:46.94%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:64.44% 2か月前:47.19% 4か月前:44.85%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国中心です。最終的にNASDAQ100の投資元本は100万円まで増やします。

2022年で息子の投資期間が終わりました。2023年で娘2人も終わります。

- 娘(7)

NISAは2018年中に開始。2023年5月で満額320万円の投資が終わりました。2018年分投資商品を継続管理勘定へ移行しました。

利益:49.18% 2か月前:33.09% 4か月前:27.63%

-

息子(4)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:59.85% 2か月前:39.94% 2か月前:34.59%

- 娘(2)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:28.63% 2か月前:10.82% 4か月前:5.53%

特定口座(夫)

- 楽天証券

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

余裕で大赤字です…。

特定口座(妻)

6月30日現在

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!

2023年4月:5人家族の投資損益まとめ|夫婦:つみたてNISA・iDeCo・特定口座、子供:ジュニアNISA

2017年からiDeCo、2018年からつみたてNISAを行っています。非課税積み立て枠すべてをBuy &Holdというのが我が家の基本戦略です。資産運用はすべて余裕資金で行っているので、下落はあまり気にしないでやっていこうと考えています。

方針

iDeCo

先進国株式:日本株:新興国株=7:1:2です。なんとなくリバランスしています。

つみたてNISA

夫は米国株100%、妻も米国株100%です。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが20歳になるまでホールドするので、配当再投資される投資信託としています。

一部レバレッジ投信を買っています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、株主優待、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)2022年でジュニアNISA積立て終了

- ジュニアNISA(息子)2022年でジュニアNISA積立て終了

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計17万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

利益:8.79% 2か月前:8.68% 4か月前:7.20%(2017年6月開始)

- 妻(23,000円/月)2017年10月開始

利益:31.0% 2か月前:28.5% 4か月前:22.01%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:47.19% 2か月前:46.94% 4か月前:38.18%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:47.19% 2か月前:44.85% 4か月前:36.34%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国中心です。最終的にNASDAQ100の投資元本は100万円まで増やします。

2022年で息子の投資期間が終わりました。2023年で娘2人も終わります。

- 娘(6)

NISAは2018年中に開始。66666円/月を積み立て中です。2018年分投資商品を継続管理勘定へ移行しました。

利益:33.09% 2か月前:27.63% 4か月前:19.30%

-

息子(4)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:39.94% 2か月前:34.59% 2か月前:25.18%

- 娘(2)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:10.82% 2か月前:5.53% 4か月前:-2.38%

特定口座(夫)

- 楽天証券

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

余裕で大赤字です…。

特定口座(妻)

5月1日現在

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!

2023年2月:5人家族の投資損益まとめ|夫婦:つみたてNISA・iDeCo・特定口座、子供:ジュニアNISA

2017年からiDeCo、2018年からつみたてNISAを行っています。非課税積み立て枠すべてをBuy &Holdというのが我が家の基本戦略です。資産運用はすべて余裕資金で行っているので、下落はあまり気にしないでやっていこうと考えています。

方針

iDeCo

先進国株式:日本株:新興国株=7:1:2です。なんとなくリバランスしています。

つみたてNISA

夫は米国株100%、妻も米国株100%です。米国は消費大国であり、経済大国・軍事大国ということで安心してホールドできると思っています。

ジュニアNISA

ジュニアNISAで買う商品は子供たちが20歳になるまでホールドするので、配当再投資される投資信託としています。

一部レバレッジ投信を買っています。ほとんど米国経済頼みのポートフォリオです。

特定口座

個別株投資は、売買タイミング、株主優待、議決権行使など株式投資の本質を学ぶためにやっています。保有年数が優待に関係するオリックスやKDDIを除き貸株しています。

アセットロケーション(非課税投資枠)

アセットロケーションはアセットアロケーションとは異なり、お金を置く口座という意味です。詳しくは下記リンクを参照してください。

アセットアロケーションとアセットロケーション | トウシル 楽天証券の投資情報メディア

我が家では、アセットロケーションのメインはiDeCoとNISAです。特定口座はサブという位置づけです。

- iDeCo(私(夫))月12,000円

- iDeCo(妻)月23,000円

- つみたてNISA(私(夫))月33,333円

- つみたてNISA(妻)月33,333円

- ジュニアNISA(娘)月66,666円

- ジュニアNISA(息子)月66,666円

- ジュニアNISA(娘)月66,666円

iDeCoもNISAも非課税投資枠なので、特定口座よりも引き出しにくく、忍耐強く運用できます。ここで合計30万円/月を積み立てています。投資枠はすべて使い切ります。

アセットアロケーション(非課税投資枠)

我が家のアセットアロケーションについては先進国株100%だったのですが、新たにレバレッジバランスファンドとレバレッジNASDAQ100を買い始めました。

iDeCo

- 夫(12,000円/月)楽天証券

利益:8.68% 2か月前:7.20% 4か月前:10.26%(2017年6月開始)

- 妻(23,000円/月)2017年10月開始

利益:28.5% 2か月前:22.01% 4か月前:29.22%

つみたてNISA

- 夫(楽天・全米株式インデックスファンド)2018年初頭より毎日積み立て

利益:46.94% 2か月前:38.18% 4か月前:53.74%

妻(eMAXIS Slim 米国株式インデックス・eMAXIS Slim 先進国株式インデックス)2018年初頭より毎日積み立て

年間損益

利益:44.85% 2か月前:36.34% 4か月前:49.01%

ジュニアNISA

子供たちの積立商品と割合はおおむね同じとしています。米国中心です。最終的にNASDAQ100の投資元本は100万円まで増やします。

2022年で息子の投資期間が終わりました。2023年で娘2人も終わります。

- 娘(6)

NISAは2018年中に開始。66666円/月を積み立て中です。2018年分投資商品を継続管理勘定へ移行しました。

利益:27.63% 2か月前:19.30% 4か月前:33.26%

-

息子(4)

NISAは2018年中に開始。2022年12月で満額320万円の投資が終わりました。また、2018年分投資商品を継続管理勘定へ移行しました。

利益:34.59% 2か月前:25.18% 2か月前:39.29%

- 娘(2)

NISAは2020年8月から開始。66666円/月を積み立て中です。

利益:5.53% 2か月前:-2.38% 4か月前:8.87%

マイナスからプラスに戻りましたが、危うい感じです。

特定口座(夫)

- 楽天証券

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日現在

余裕で大赤字です…。

特定口座(妻)

3月2日現在

12月27日現在

10月31日現在

8月31日現在

6月30日

4月30日

妻の口座では優待・高配当株を中心に買っています。守りのポートフォリオのつもりです。2022年は金利高で成長するセクターとして保険と地銀を買いましたが、結果的に正解でした。来年のことは分かりませんが。

関連記事です。

↓気づきがありましたらクリックをお願いいたします!